삶의 공유

[경제 지표] 23년 29주차 경제 지표 분석 본문

29주차 지표 Summary

- Global - 미국 경제 침체 언제 시작?

1.국채의 시간

- 미국채 10년물 금리 다시 상승 중으로, 국채 가격 하락 매수 기회 있음

- 미국채보다는, 한국채가 더 나을 것으로 예상됨 (미국채는 사줄 사람이 없음..)

2. 금리

> Taylor Rule에 Gap에 의해 금리 인상 1,2 회 정도 남았음을 예상 가능

> 금리는 동결 되었으나 연준에서는 금리 추가 2회 가능성 시사 및 올해 금리 인하 없음 강조

3. 환율

> 원화 환율은 원화 강세 현상기조 다시 이어감. 외국인 한국 증시에 자금 유입으로 인해 원화 강세로 보임.

> 위인화(경제 부진), 엔화(저금리, 긴축기조 없음) 환율은 약세 기조 지속 중. 일본 정부의 채권 시장 개입 여부 지켜볼 필요 있음.

: 10년만의 최저로 낮아진 엔화로 엔화 투자 하는 개인들 증가 중. 침체에 대비하면 엔화 투자는 근거 있음. (경기 침체 시 엔화 강세)

4. 원자재

> 원자재 가격은 현재 보합 추세 인것으로 보임. 하지만 현재 세계 경제가 활기를 이어나가는 중으로 원자재 가격은 다시 상승 동력은 있음으로 보임.

- 한국 - 수출은 나아지는 중, 부동산은 반등이라 판단하기엔 이르다

1. 수출

: 무역 수지 흑자 전환 됨, 수출금액 지수 YoY 변동률 축소 확인됨 저점으로 판단 가능함. 앞으로 한국의 무역 수지 흑자 기조 지속 및 변동률도 +전환 될 것으로 예상되어 한국 주식 매입 기회 있음.

2. 부동산

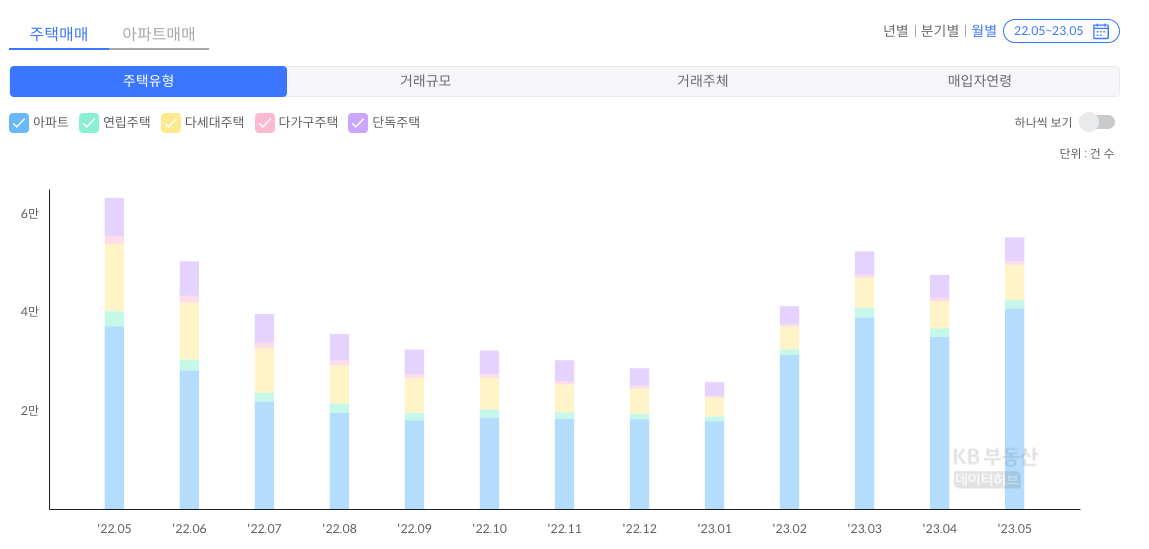

: 주택 거래량, 변동률 상승 추세

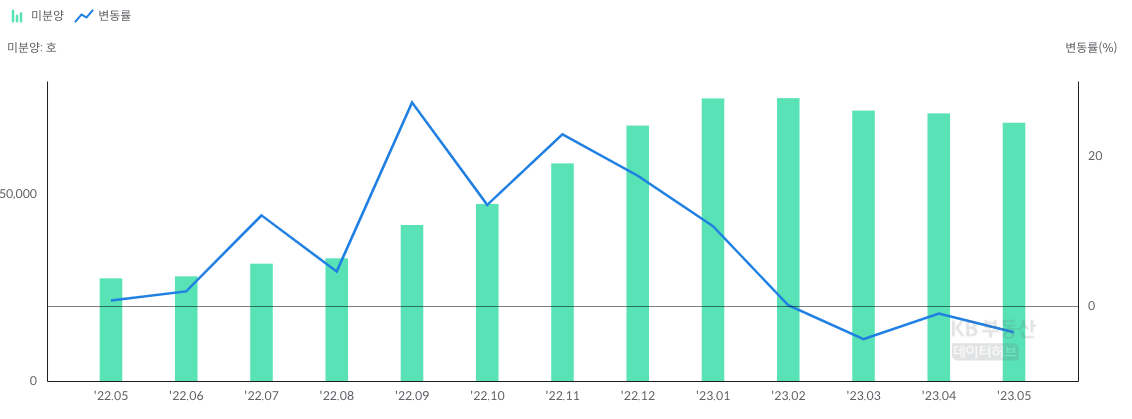

: 현재 미분양 증가 종료, 하락 반전 or 보합 추세

> 미분양 증가 종료는 분양 수요 증가에 따른 미분양 감소가 아니라 건설사에서 분양을 하지 않아 미분양이 감소한 것임.

> 부동산은 저점 다진것으로 판단되나, 하지만 아직 고금리로 인한 부동산 PF등 악재가 남아 있어 보수적 관점 확인 필요

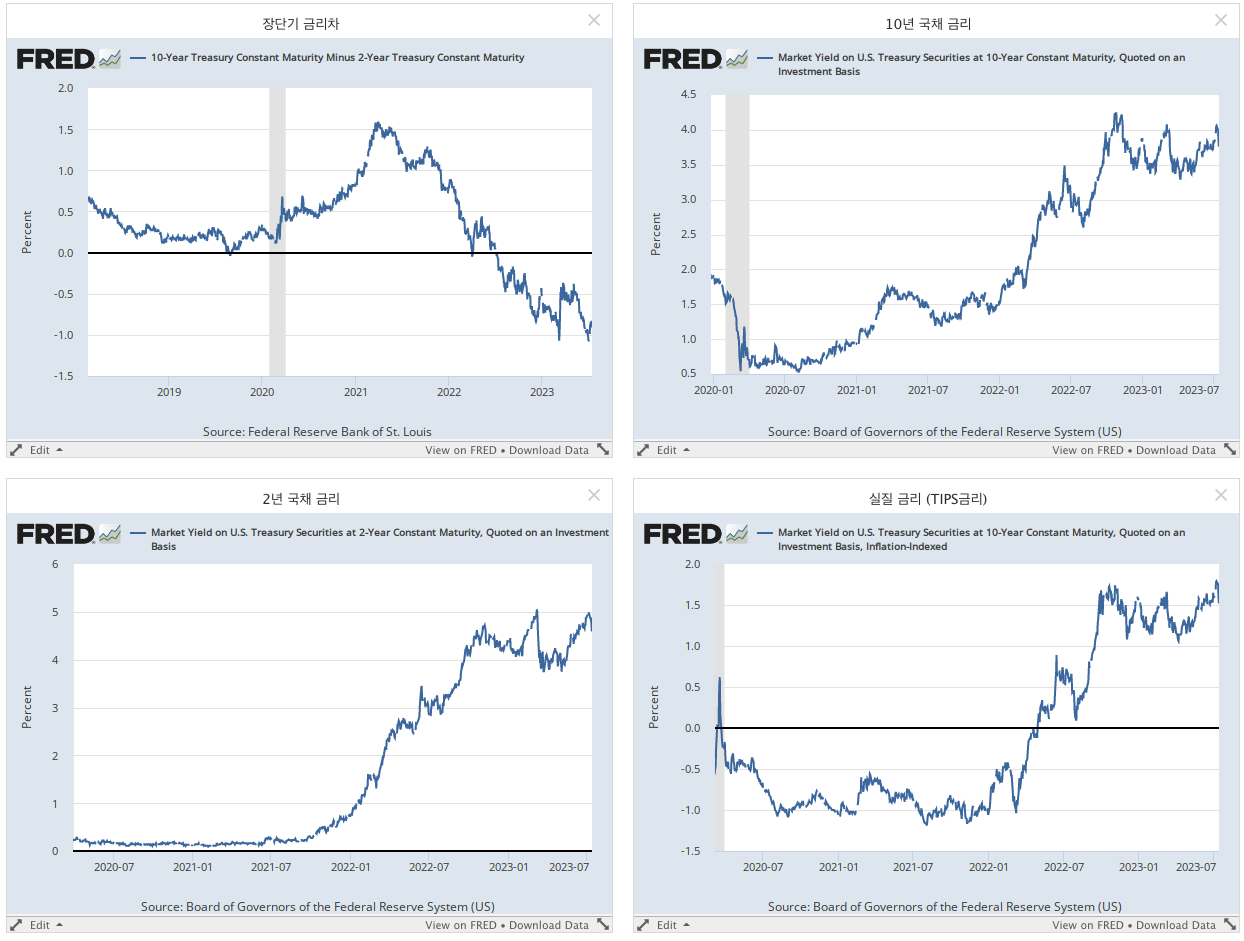

미국 금리 & 인플레이션

실질금리

: 인플레이션을 감안하기 위해 명목 금리에서 인플레이션율을 뺀 값으로 이자의 실질 구매력을 나타낸다.

- 실질 금리가 낮아지면 증시는 환호 (자금 조달 비용이 낮음, 즉 대출 이자가 싸다는 뜻으로 투자가 활성화됨)

단기 금리

: 정책 금리 조정시 단기 금리는 이를 즉시 반영(= 기준 금리)

장기 금리

: 향후 경기의 향방 예측에 따라 상승 또는 하락

: 채권시장의 수급에도 영향을 받음 (만기별 채권 발행 규모, 안전 자산 선호도에 따른 장, 단기 채권 투자비중 변화)

- 장단기 금리차 확대 : 시장 참가자들이 미래 경기가 호전되어 금리가 상승 할 것이라고 예측

- 장단기 금리차 축소 : 미래 경기를 부정적으로 전망 하고 있단는 것을 의미

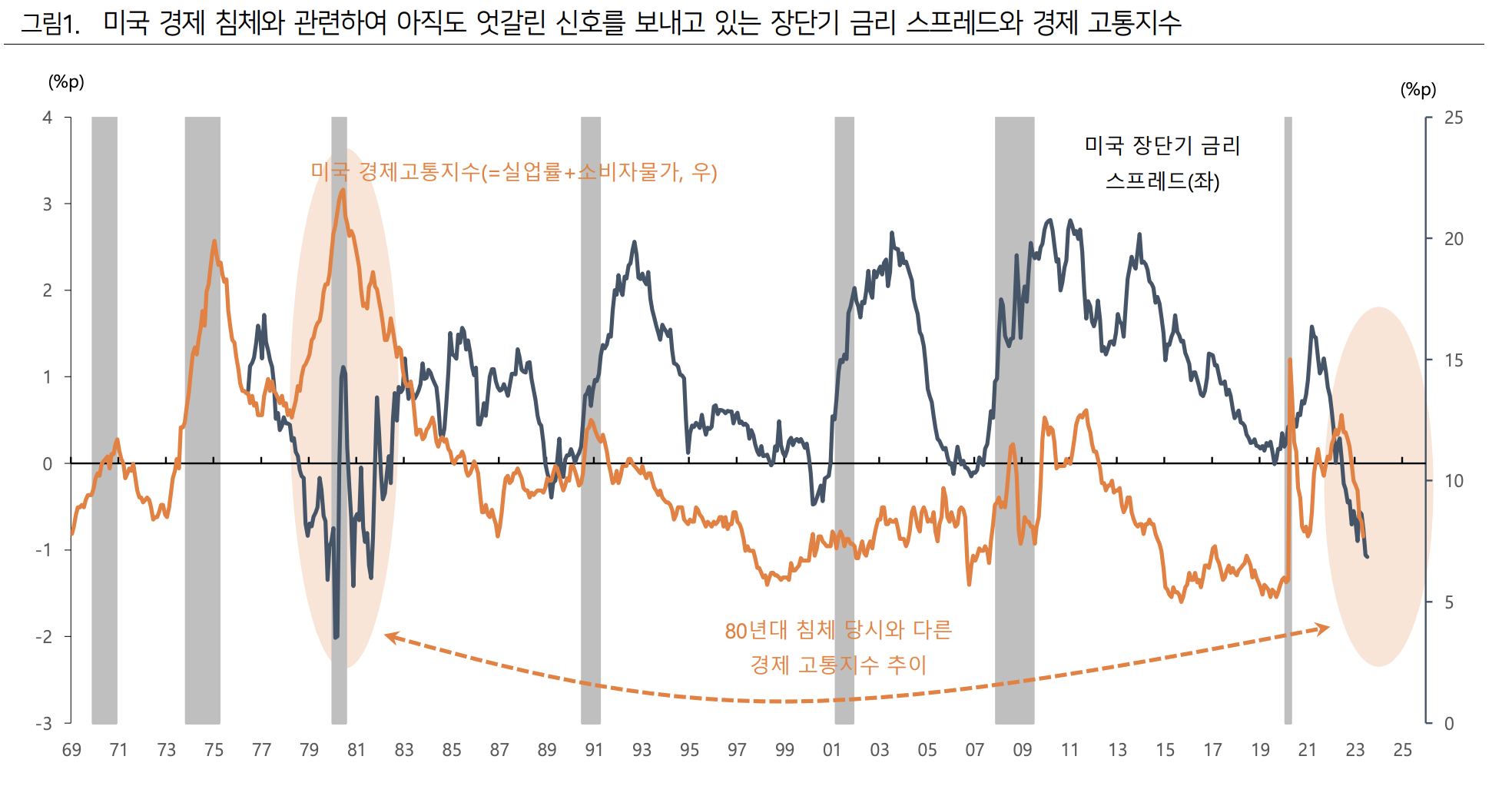

▶ 지표 해석

- 미국 장단기 금리 스프레드 역전 현상이 장기화 및 스프레드가 재차 확대 되면서 미국 경기 침체 논란 지속 되나, 경기 고통 지수고 완화 되면서 노 랜딩 시그널도 있음. 이전 침체 사례를 보면 장단기 금리 스프레드 역전과 경제 고통 지수 급등현상이 동반되나 이번에는 예외적인 현상 발생 중.

장단기 금리차는 경기침체의 선행 지표로서 앞으로 경제 침체가 예견되나 예외 사항들이 지속 발생 중으로 앞으로 트렌드 주시할 필요 있음.

금리 다시 상승 요인은

1. 인플레이션 압력이 여전히 높음 (고용, 소비)

2. 핵심 물가 하락 추세 둔화

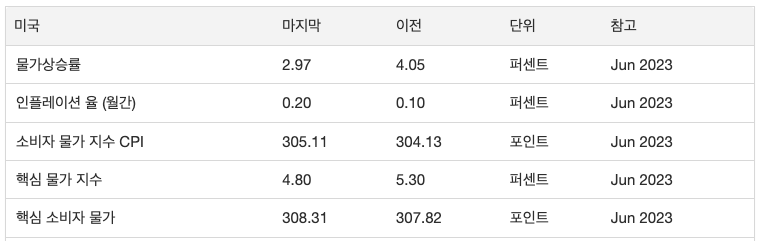

CPI (인플레이션)

CPI - 물가상승률 0.98%p 하락, 핵심 물가지수도 0.7%p 하락하였느나, 하락폭은 확대됨

- 총 CPI 하락 (4.05% -> 2.97%)

- 핵심 물가지수 하락 (5.3% -> 4.8%)

▶ 지표 해석

- 인플레이션 하락 지속됨 확인되나, 하락 폭 확대까지 확인되어 긍정적임. 이로 인해 증시 상승됨

- 현재 고용이 너무 좋아 금리 인하는 현재는 어려우나, 경제 침체 국면으로 올해 하반기 금리 인하 예상

※ 내년 상반기 금리 안하 예상을 점치는 확률이 상승 중

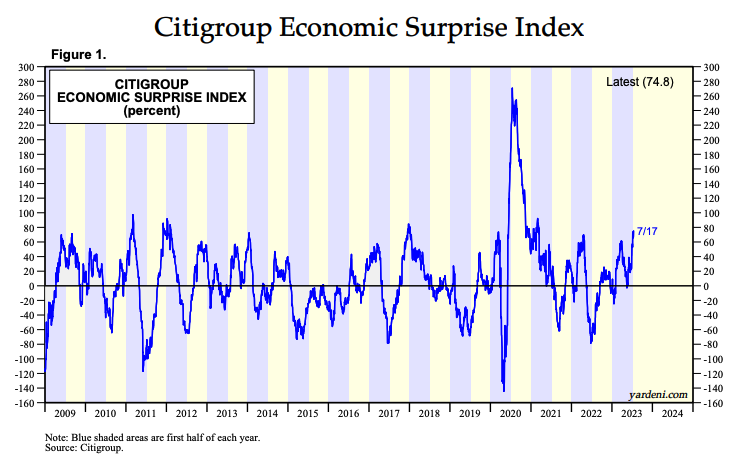

시티 서프라이즈 인덱스

: 단기간의 경기 금리의 변동을 추정 할 수 있는 지표

> 0보다 높으면 기대보다 경기가 좋다는 의미

> 탑 - 바텀 반복: 그래프에서 보듯 양의 값과 제로, 그리고 음의 값이 주기적으로 반복

분석 : 서프라이즈 인덱스 값이 0보다 커 현재까지는 경기가 기대보다 좋다는 것을 의미함

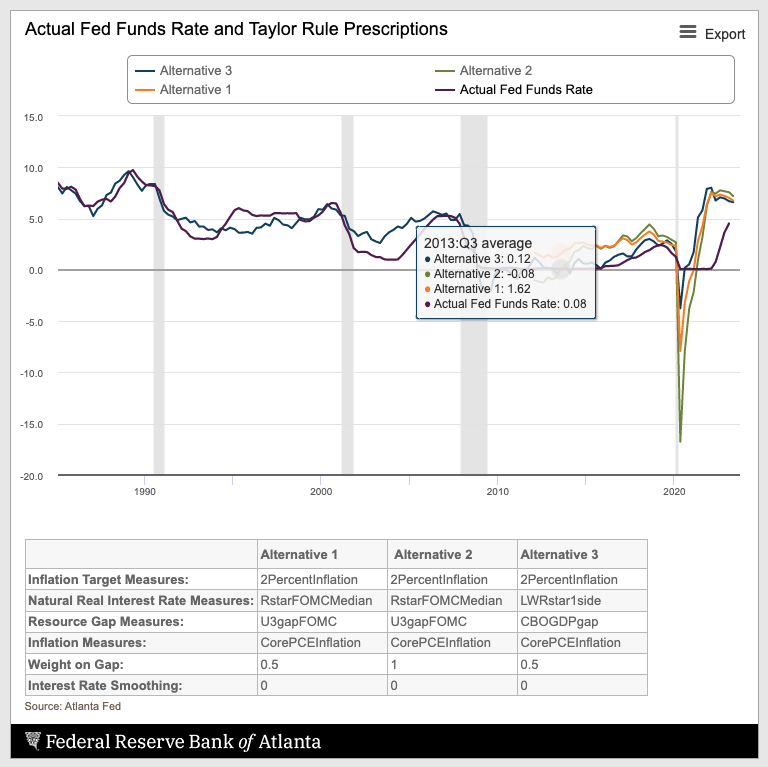

테일러 룰

금리 향방의 가늠자 역할, 중요한 것은 미국 기준 금리와의 Gap이 어느정도 인지 아는 것이 중요하다.

Gap 이 클수록 기준 금리가 현재 경제 상황을 덜 반영한다는 의미이고, 금리 인상이나 인하의 금리 조정이 필요하다는 것을 의미함.

분석 : 현재 테일러룰과 기준금리의 Gap이 좁혀지고 있으나, Gap이 여전히 있다는 것을 볼 수 있음. 이것은 이전 대비 기준금리의 상승 더 필요하다는 것을 의미함으로, 기준금리 더 올릴 것이라는 암시한다고 해석 가능.

하지만 반대로 이대로 금리를 유지하면 테일러 룰 그래프가 하향 추세이기 때문에 역전 가능하다라고도 볼 수 있음.

미국 고용 & 소비 지표

소비자 지출 |

임금상승률 |

주간 신규 실업 수당 청구 건수 |

실업률 |

미국 소비자 신뢰 지수

- 현재와 미래의 경제 및 소비상황 등에 대한 소비자 들의 평가와 기대를 지수로 나타낸 것

소비자 신뢰 지수 |

저축률 |

▶ 지표 해석

- 소비, 고용 지표는 견조 함

: 소비자 신뢰 지수 다시 확대 국면으로 전환됨.

- 실업률도 3.7% 수준 으로 소폭 상승 했으나 완전 고용수준, 양호

> 경기 침체는 실업률이 Signal임. 잘 주시해야함

- 주간 신규 실업 수당 청구 건수는 다시 하락 반전 됨. 보합 추세로 보이는데 앞으로 트렌드 지속 관찰 필요해 보임

- 눈여겨 봐야 할 것은 저축률임. 역대 최저 수준의 저축률으로 일부 반등 했으나, 저축률이 늘어나면 지출이 줄어든다는 뜻으로 미국 주가에 악영향을 줄 수 있음.

▶ 관점 : 실업률 완전 고용 수준으로 내수시장 견조함 확인, 인플레이션 하락 추세속 금리 인상 가능성 줄어듬에 따라 미국 경제 연착륙 가능성 있음.

원자재 & 환율

[원자재]

> 철광석 : 중국의 경제를 나타냄

> 구리 : 세계 경제를 나타냄 (세계 경제가 좋으면 구리 가격 상승)

철광석 |

구리 |

원유 |

▶ 지표 해석

- 원자재 가격은 전반 적으로 다 보합 추세임. 하지만 경기 활황으로 반전 시 원자재 가격 상승 될 수 있음.

[환율]

일본 엔화 : 안전 자산중 하나로 매크로 경제 파악 시 중요한 지표

> 2가지의 특징이 있음

- 대형 금융위기의 신호(글로벌 금융위기 발생하면 일본 엔화가 강해짐)

- 일본엔이 약해지면 한국 경제, 수출에 부정적인 영향을 끼침

> 중요한 구간 3가지

- 105엔 : 2016년 부터 지지선을 구축해온 구간

- 125엔 : 구로다 라인으로 일본 엔화가 약세가 되어도 한계가 되는 선

- 80엔 : 아베노믹스가 시작 될때의 라인

[중국 위안화]

중국 위안화 : 한국 경제에는 일본 엔화 만큼 중요함, 한국의 가장 큰 교역 대상이기 때문. 중국 위안이 강하고 좋으면 한국 경제도 강하고 좋을 가능성이 높다.

> 7위안 기준으로 해석이 나뉨

- 위안화 약세 : 정부 부채로 인한 중국 위기 대두(중국은 부채가 많은 나라)

> 환율이 올라가면 인플레이션이 올라감 -> 실질소득 감소로 중산층 몰락으로 이어짐. 중국 정부는 중산층 활성화 위주 정책으로 환율을 최대한 낮게 유지하려고 하는 특징이 있음.

▶ 지표 해석

- 원화 환율 : 한국 증시로 유동성 유입됨으로 원화 강세 추세로 전환됨.

- 엔화 환율 : 엔화 약세 추세는 어느정도 마무리 국면으로 보임. 엔화는 제자리 찾아갈 것으로 보이나 앞으로 현상 모니터링 필요

- 위안화 환율 : 위안화 약세가 발생하는 이유는 여러가지 있겠으나, 가장 큰 요인이 코로나 이후 중국 경제 반등이 생각보다 크지 않음.

: 중국은 인플레가 거의 없음. 그로 인해 미국 금리 인상으로 달러 유출 심화로 인한 위안화 약세

|

|

|

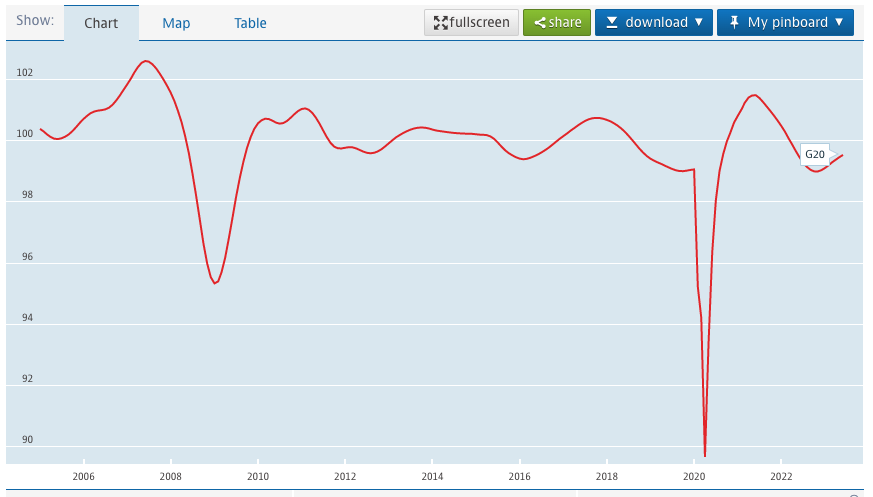

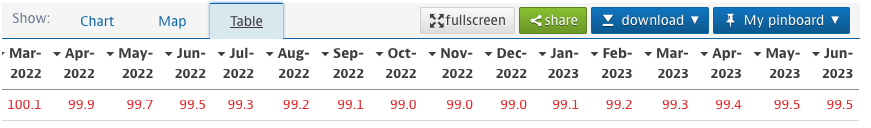

- OECD 경기 선행 지수

> OECD 경기 선행 지수 반등됨, 경기 반등 시그널

한국 지표

수출

무역 수지 |

수출 |

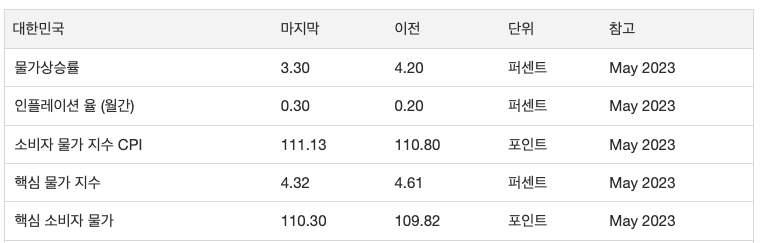

한국 CPI |

경기 선행 지수 |

※ 선행종합지수는 앞으로의 경기동향을 예측하는 지표로서 구인구직비율, 건설수주액, 재고순환지표 등과 같이 앞으로 일어날 경제현상을

미리 알려주는 9개 지표들의 움직임을 종합하여 작성함

- 국내 총생산, 경제 성장률

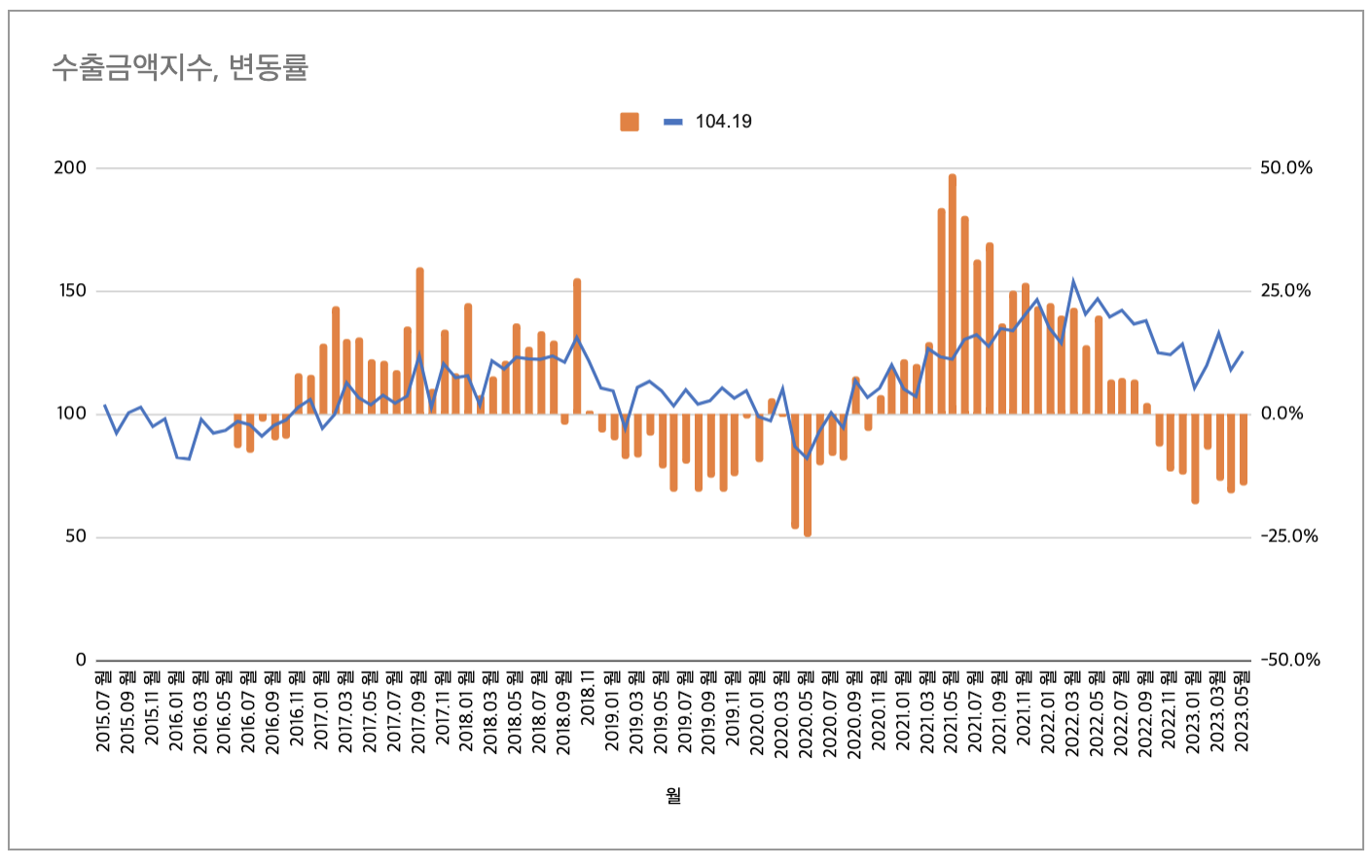

- 수출 금액 지수

막대 : YoY 변동률

선 : 수출 금액 지수

▶ 지표 해석

- 무역수지 흑자 전환 됨, 한국 수출 개선 확인됨.

: 수출금액지수 변동률 하락폭은 줄였으나 여전히 높은 수준

※ 무역수지는 수출액(통관기준)과 수입액(통관기준)의 차이

- CPI 하락 (4.2 ▶ 3.3)

- 경기 선행 지수(미래)는 지속 하락 중 이며, 경기 동행(현재) 지수도 상승 반전으로 한국 경제가가 잠시 반등은 되었으나, 장기적으로는 저성장 불가피함

- 또한 경기 선핵 지수의 하락폭이 G20 Trend와는 달리 커졌음, 한국의 경제가 쉽게 반등이 되지 않을 수도 있다는 것을 암시함

- 수출 금액 지수는 변동률 기준으로 아직 마이너스이나 변동률이 축소되는것으로 보이고, 수출금액도 상승 반전 되는것으로 보임.

최근 반도체보다는 자동차, 2차전지가 수출을 견인함.

부동산

GDP 대비 가계 부채 |

주택 매매 가격 동향 |

주택 건설 수주량 |

전세 가격 증가율 추이 |

▶ 지표 해석

- GDP 대비 가계부채 고점 후 하향 Trend

- 아파트 수급, 매매,전세 가가격 하락 추세속 반등 지속

> 매매 가격 (전국) : -0.5 -> -0.2

> 전세 가격 (전국) : -0.6 -> -0.3

- 주택 거래량 반등하며 다시 상승 추세 이어감

- 현재 미분양 더이상 증가 하지 않으나 변동률 방향 전환 됨, 아직 보수적 관점으로 지켜볼 필요

> 현재 미분양은 분양 수요가 증가함으로 인해 미분양이 감소하는 건이 아니고, 건설사에서 분양을 하지 않기 때문에 감소 됨.

> 지금 현재 미분양 사태가 심각함, 부동산 PF등은 파산이 되야지만 손실로 나오기 때문에 현재 장단기 금리차 축소되긴 했으나 여전히 존재하는 점, 그리고 미분양 사태가 이렇게 지속 되면 부동산 PF가 부실해져 한국 부동산 위기 발생할 가능성 높음

> 금리 인상, 원자재값 상승으로 중소, 중견기업 모두 줄도산 위기에 놓여져 있음

부동산은 올해까지는 추가적으로 지켜봐야하는 자세로 임해야 될것으로 판단됨, 현재 건설쪽 중,소 기업 모두 줄도산 중으로 부동산 PF발 유동성 위기까지 초래할 수 있어 보수적 관점 필요

'경제 > 지표' 카테고리의 다른 글

| 24년 22주차 경제 지표(미국&한국) (0) | 2024.05.28 |

|---|---|

| [경제 지표] 23년 32주차 경제 지표 (0) | 2023.08.07 |

| [경제 지표] 23년 28주차 경제 지표 분석 (0) | 2023.07.10 |

| [경제 지표] 23년 27주차 경제 지표 분석 (0) | 2023.07.03 |

| [경제 지표] 23년 26주차 경제 지표 분석 (1) | 2023.06.27 |